omersukrugoksu iStock

Europas gordischer Knoten: Warum stagniert Italien?

In seinem Beitrag analysiert Max Krahé die Ursachen von Italiens Niedrigwachstum, um zu verstehen, wie diese behoben werden können. Italiens wirtschaftliche Stagnation ist nämlich nicht nur ein ökonomisches Problem, sondern auch ein politisches. In Italien könnte sich das Schicksal der Eurozone entscheiden.

Italiens wirtschaftliche Stagnation betrifft uns alle. Sie ist nicht nur ein ökonomisches Problem. Wird das Land zahlungsunfähig, droht sein Austritt aus der Eurozone. Ein solcher Austritt könnte zu politischen und wirtschaftlichen Zerwürfnissen führen, vielleicht sogar zum Ende der Eurozone. Wie kann das verhindert werden? Bleibt es beim Niedrigwachstum der letzten 20 Jahre, so kann Italiens Schuldentragfähigkeit nur durch niedrige Leitzinsen und geringe Spreads gesichert werden. Doch weder auf das eine noch auf das andere kann man zählen: Niedrige Zinsen können für die Eurozone insgesamt unangemessen sein. Dauerhaft geringe Spreads sicherzustellen, könnte politisch kontrovers werden. Um die Zukunft der Eurozone zu sichern, gilt es also die Ursachen von Italiens Niedrigwachstum zu verstehen, damit diese behoben werden können. In diesem Beitrag werden die Ergebnisse eines Papiers zusammengefasst, das vor zwei Wochen vom Dezernat Zukunft veröffentlicht wurde.

Der Schuh drückt beim Wachstum

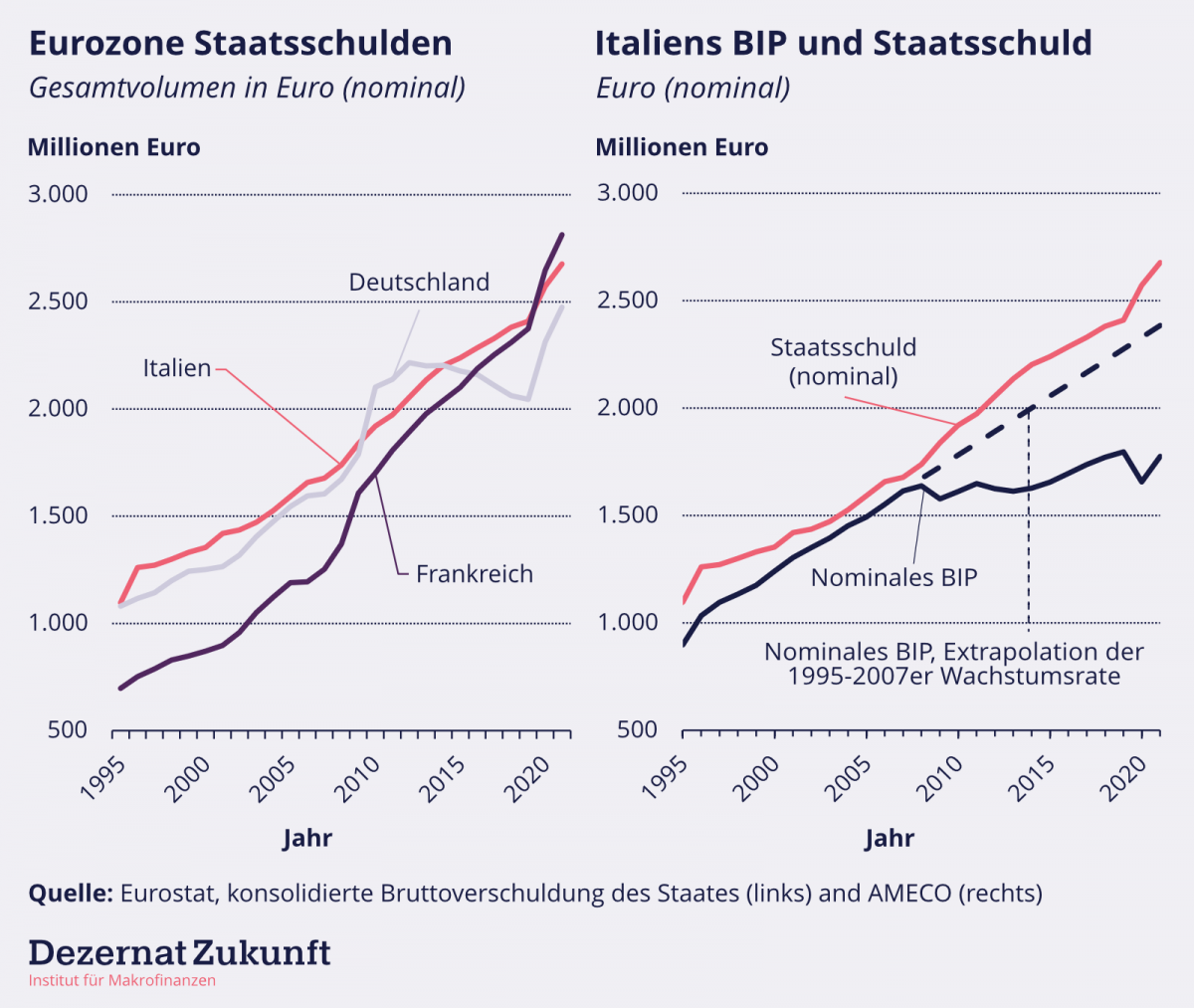

Der Stern hat von Italiens „Rekordschulden“ berichtet, Deutschlands Finanzminister Lindner hat das Land im November 2022 zu „soliden Staatsfinanzen“ ermahnt. Auf den ersten Blick scheint das größte wirtschaftliche Problem in Italien tatsächlich die Staatsverschuldung zu sein. Während der meisten, wenn auch nicht der gesamten letzten 20 Jahre, hatte Italien den höchsten Schuldenstand aller Länder in der Eurozone (Abbildung 1, links). Dieser Schuldenstand ist angesichts der Entwicklung des italienischen BIP in den letzten 20 Jahren zu einer Herausforderung geworden (Abbildung 1, rechts).

Max Krahé

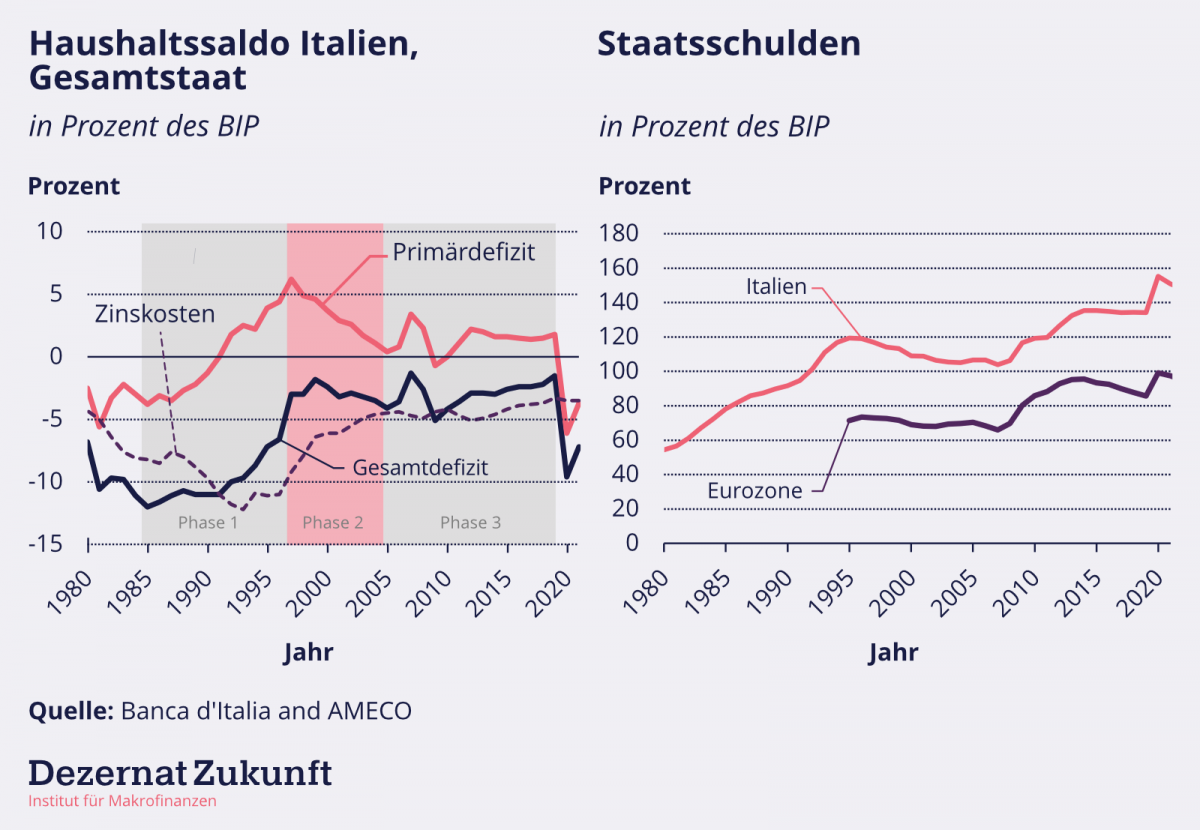

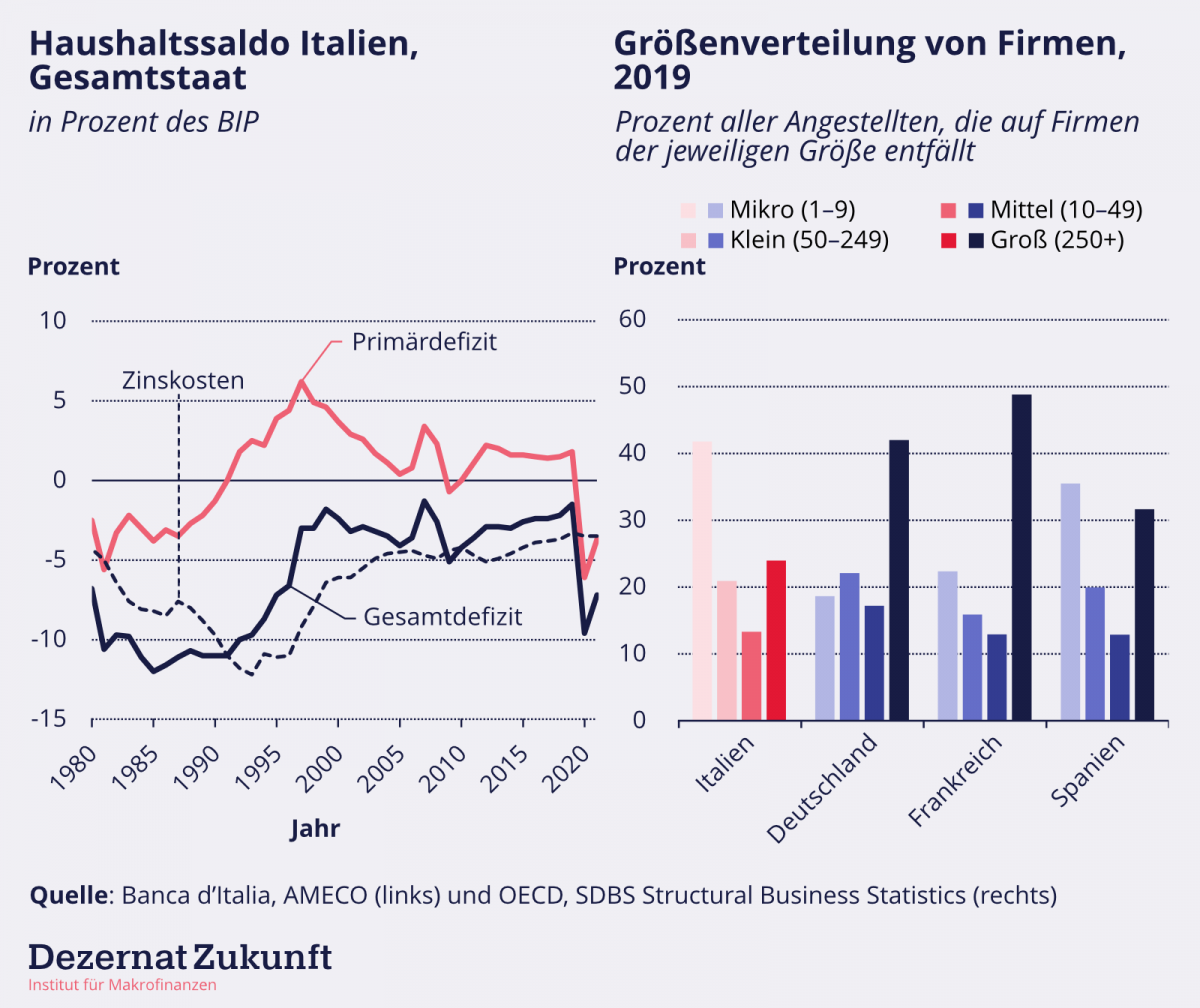

Doch wie erklärt sich dieser hohe Schuldenstand überhaupt? Ab Ende der 1980er Jahre, d.h. nach den Jahren expansiver Fiskalpolitik Mitte der 1980er Jahre, lässt sich die italienische Haushaltspolitik in drei Phasen unterteilen (Abbildung 2, links): ein langes Jahrzehnt der Konsolidierung (1985-1997), in dem eine fiskalische Straffung um etwa 10 % des BIP stattfand; dann eine allmähliche Lockerung von 1998 bis 2005, die den Primärüberschuss knapp über Null brachte; gefolgt von der Einpendelung auf einen strukturellen Primärüberschuss von etwa 2 % des BIP nach 2005, wobei Primärdefizite nur in den Krisenjahren 2009 und 2020-1 auftraten. Während der Globalen Finanzkrise folgte Italien einem „nördlichen Pfad“, 1 Merler in Chang et al. 2019, S. 186 indem es sich für einen vergleichsweise geringen Stimulus entschied und relativ schnell zu einem positiven Primärsaldo zurückkehrte.

Unabhängig von diesen drei Phasen hat sich die Zinsbelastung durch die ausstehenden Schulden Italiens in den letzten Jahren stark verändert. Aufgrund der hohen Zinssätze und der rasch ansteigenden Verschuldung erreichten diese Kosten 1993 einen Höchststand von über 12 % des BIP. Dies erklärt, warum sich die Trendwende beim Primärsaldo (von einem Defizit von 3,8 % im Jahr 1985 zu einem Überschuß von 2,5 % im Jahr 1993) erst mit erheblicher Verzögerung im Gesamtdefizit niederschlug: von einem Defizit von 12 % im Jahr 1985 hatte sich dieses bis 1993 kaum verändert, während das Gesamtdefizit bei 10 % verharrte. Seit dem Rückgang des Höchststandes von 1993, mit und wegen der Einführung des Euro, sind die Zinskosten Italiens unter 5 % des BIP geblieben, obwohl der Schuldenstand in letzter Zeit gestiegen ist.

Aus diesem Finanzprofil ergibt sich, dass sich der Anstieg der Schuldenquote um die Wirtschaftskrisen von 2008-9, 2012-13 und 2020-1 herum konzentriert (Abbildung 2, rechts). Außerhalb dieser Jahre ist die Schuldenquote stabil geblieben oder leicht zurückgegangen. Angesichts des raschen Anstiegs während der Krisen und des langsameren Rückgangs danach lag der italienische Schuldenstand im Jahr 2021 jedoch bei 151 % des BIP und damit deutlich über dem Durchschnitt der Eurozone von 97 %.

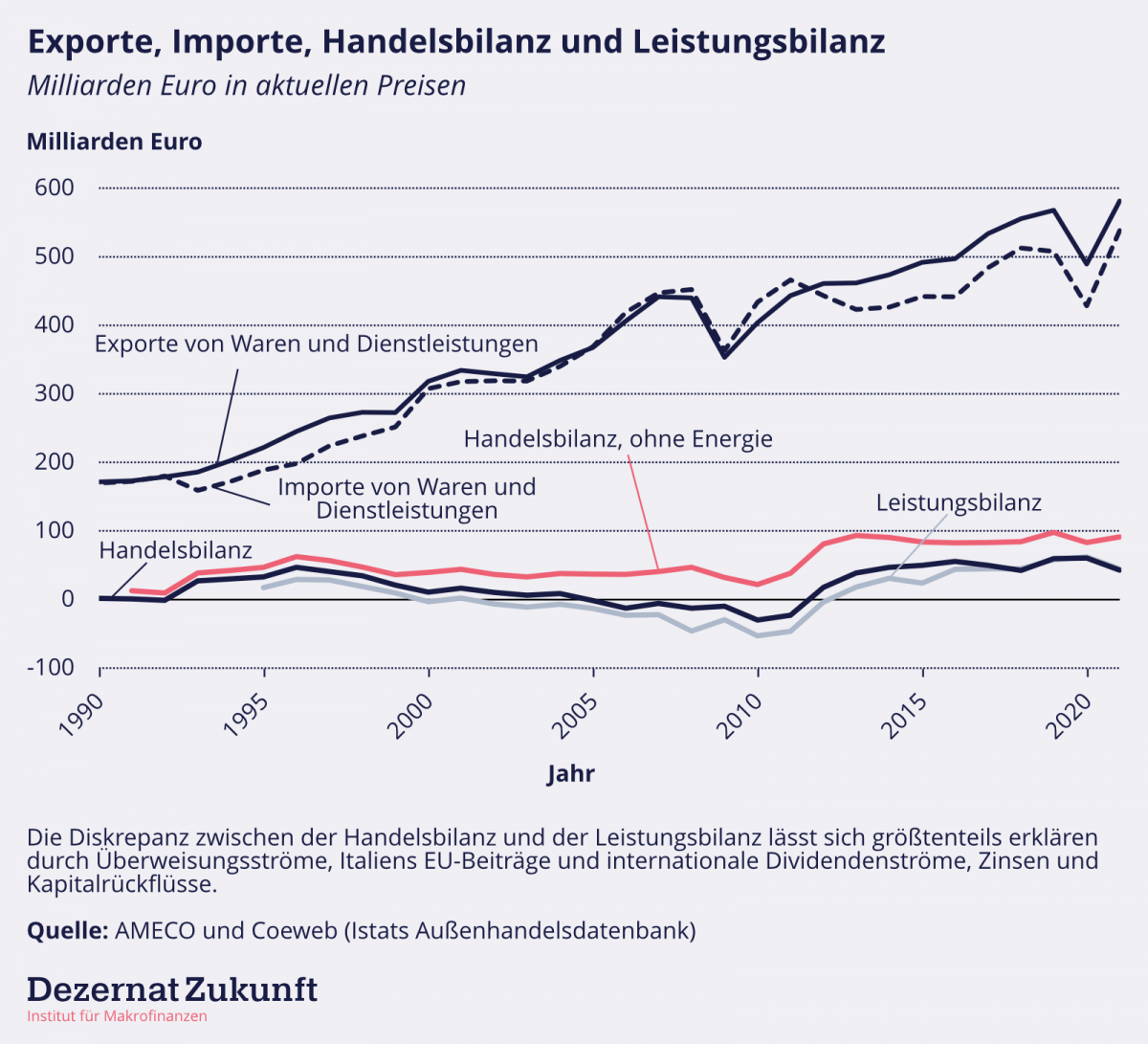

Betrachtet man die italienische Wirtschaft als Ganzes, so hat Italien in den letzten 30 Jahren im Rahmen seiner Möglichkeiten gelebt, wie auch die im Allgemeinen ausgeglichene Leistungsbilanz zeigt (Abbildung 3). Sowohl die intensive Haushaltskonsolidierung in den 1990er Jahren als auch die frühe Rückkehr zu Primärüberschüssen nach der Globalen Finanzkrise sind in den Handelsdaten sichtbar: Beide Male gingen die Einfuhren deutlich zurück. Der Einfluss der Energie auf die internationale Wirtschaftsposition Italiens ist ebenfalls sichtbar: Von 2000 bis 2011 waren es vor allem die hohen Kosten der Energieimporte, die eine ansonsten stabile Handelsbilanz ins Defizit drückten. Seitdem sind die Handelsbilanz und die Leistungsbilanz dank eines Anstiegs der Exporte und eines Rückgangs der Importe wieder zu einem strukturellen Überschuss von rund 3 % des BIP zurückgekehrt. Wie im Zeitraum 2000-2011 könnte dieser Überschuss nun jedoch erneut durch hohe Energiepreise gefährdet sein.

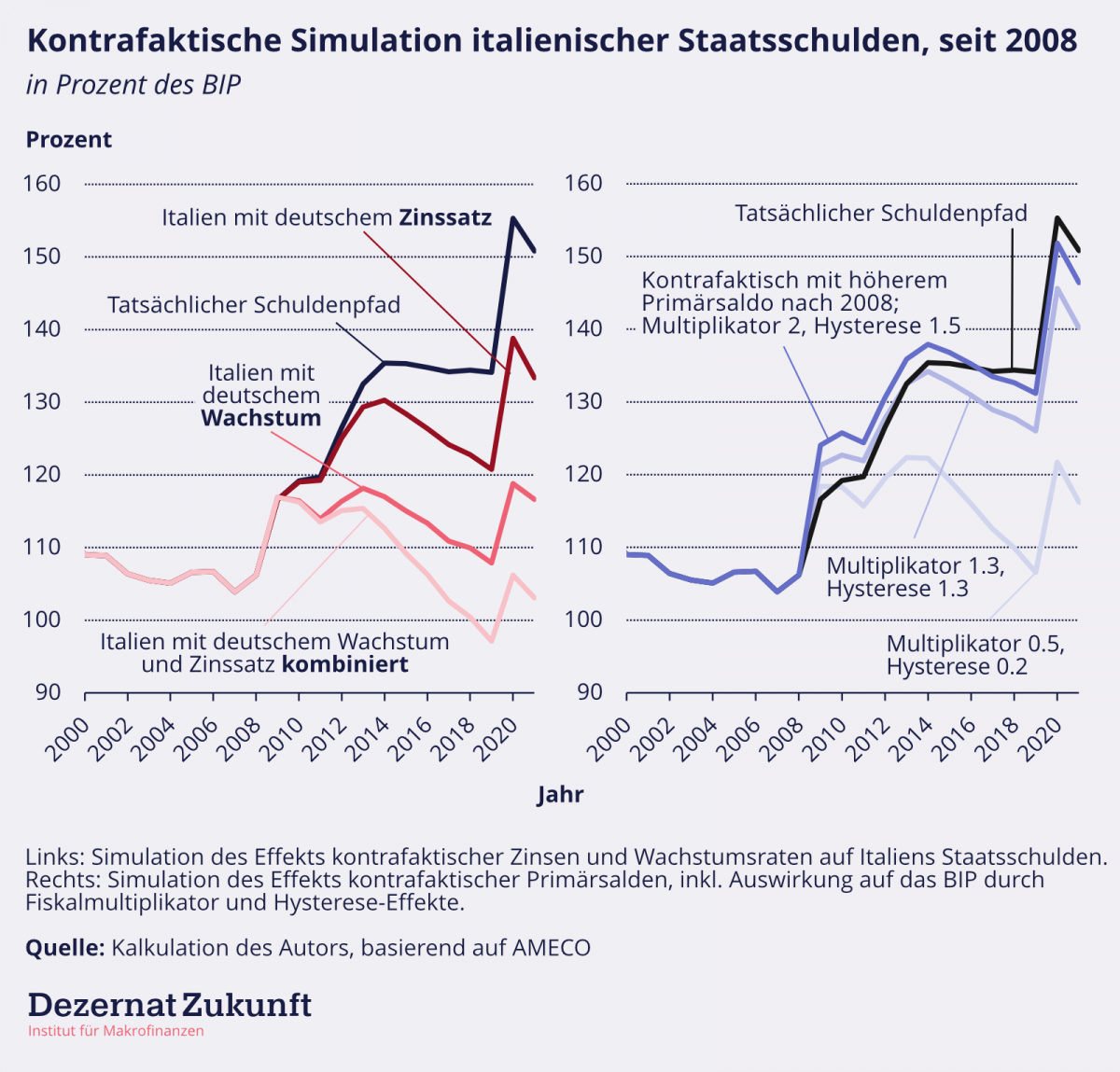

Als Hauptursache für den hohen Schuldenstand Italiens könnte fehlendes Wachstum genannt werden. Zumindest legt dies eine kontrafaktische Modellrechnung nahe: Wäre das nominale BIP Italiens seit 2008 in gleichem Maße wie das deutsche gewachsen, wäre die italienische Schuldenquote um 34 Prozentpunkte niedriger und läge bei 117 % statt bei 151 % (Abbildung 4, links). Auch die hohen Zinssätze haben ihre Spuren hinterlassen: Hätte Italien nach 2008 deutsche Zinssätze 2 Ein kontrafaktisches Szenario, in dem Italien deutsche Zinsen zahlt, könnte als ein Szenario verstanden werden, in dem die Finanzmärkte ihre Überzeugung, dass alle Staatsschulden der Eurozone grundsätzlich sicher sind, nie geändert haben, wie es vor 2008 weitgehend der Fall war (sichtbar an den fast nicht vorhandenen Spreads), oder ein Szenario, in dem eine Änderung der makrofinanziellen Politik des Euroraums die Spreads nach ihrem Auftreten beseitigt, indem sie beispielsweise erklärt, dass die EZB im Rahmen des Transmissionsschutzinstruments und der reformierten EU-Finanzvorschriften keinen fundamentalen Grund für signifikante Spreads zwischen den Ländern des Euroraums sieht, die sich an die Regeln halten. auf seine Schulden gezahlt, wäre sein Schuldenstand im Jahr 2021 um 18 Prozentpunkte niedriger gewesen (Abbildung 4, links). Mit deutschem Wachstum und deutschen Zinssätzen wären es sogar 52 Prozentpunkte weniger gewesen. 3 Um diese kontrafaktischen Zahlen zu berechnen, haben wir nur die spezifische Variable von Interesse und die direkt von ihr abhängigen Variablen verändert: im ersten Fall das nominale BIP-Wachstum und damit den Nenner der Schuldenquote; im zweiten Fall den Beitrag der Zinszahlungen zur Staatsverschuldung und damit den Zähler der Schuldenquote. Dies ist ein konservativer Ansatz: Er schließt beispielsweise die wahrscheinliche Auswirkung eines höheren Wachstums aus, das zu einem größeren Primärüberschuss und möglicherweise niedrigeren Kreditkosten führt (im ersten Fall), und die wahrscheinliche Auswirkung niedrigerer Zinssätze auf höhere Investitionen und damit höheres Wachstum (im zweiten Fall).

Verbesserungen des Primärsaldos haben erhebliche, aber geringere Auswirkungen auf den Schuldenstand: 5 Auch hier ist unser Ansatz konservativ: Wir haben alle Auswirkungen, die ein höherer Primärsaldo auf die Renditen der italienischen Staatsverschuldung haben könnte, ausgeklammert und modellieren nur die direkten Auswirkungen des Primärsaldos auf den Schuldenstand (und damit auf die jährlichen Zinszahlungen) sowie die fiskalischen Multiplikator- und Hystereseeffekte (siehe Fußnote 8). wir modellieren eine Haushaltskonsolidierung von (ex-ante) 3% des BIP. 6 Italiens SWP-Defizit lag 2009 bei 5,1 % des BIP, so dass eine Verbesserung des Haushaltssaldos um 2,1 % des BIP für die Einhaltung der Maastricht-Defizitgrenze von 3 % als notwendig erachtet worden wäre. Unter Verwendung eines Multiplikators von 0,5 (wie damals üblich) und einer Steuereinnahme von 46 % des BIP wäre eine Konsolidierung von etwa 2,7 % des BIP (ex-ante) für diese 2,1 %ige Verbesserung des Haushaltssaldos ex-post erforderlich gewesen. Mit einer Sicherheitsmarge haben wir eine Konsolidierung von 3 % des BIP modelliert, was eine erwartete Verbesserung des Haushaltssaldos von 2,3 % bedeutet.

Abhängig von den Wachstumseffekten dieser Veränderung des Primärsaldos, d.h. dem Fiskalmultiplikator und dem Ausmaß der Hysterese, 7 Wir definieren den fiskalischen Multiplikator als die Auswirkung einer Veränderung des fiskalischen Saldos um 1 % des BIP (ex-ante) auf das BIP im nächsten Jahr. Ein Wert von 1 würde bedeuten, dass eine Verschärfung (Lockerung) des finanzpolitischen Kurses um 1 % des BIP zu einem Verlust (Gewinn) von 1 % des BIP im nächsten Jahr führt. Vernünftige Werte in der Literatur reichen von 0,5 bis über 2, wobei hohe Werte besonders wahrscheinlich sind, wenn sich die Geldpolitik an der effektiven Untergrenze befindet (Gechert 2020). Unser Hystereseparameter ist definiert als die dauerhafte Auswirkung der gleichen Konsolidierung. Ein Wert von 0,2 würde bedeuten, dass eine Verschärfung (Lockerung) des finanzpolitischen Kurses um 1 % des BIP zu einem dauerhaften negativen (positiven) Effekt auf das BIP in Höhe von 0,2 % führt. Der Übergang vom fiskalischen Multiplikatoreffekt zum Hystereseeffekt erfolgt linear über drei Jahre. Was die Größenordnung der langfristigen Hystereseeffekte betrifft, so reichen die Werte in der Literatur von 0,1 (für die USA), 0,2 (für Italien) oder 0,3 (für die Eurozone) aus Rawdanowicz et al. (2014, Tabelle 1, S. 9) bis 1,4 (für Europa) oder 1,5 (für die Eurozone) aus Fatás und Summers (2018, Tabelle 8, S. 246). Die drei von uns modellierten Szenarien entsprechen den optimistischsten relevanten Annahmen für beide Parameter (ein Multiplikator von 0,5 und ein Hystereseparameter von 0,2), den mittleren Werten von 1,3 und 1,3 (in Anlehnung an Gechert et al. 2018, S. 11 und 18) und den hohen Werten von 2 und 1,5. Es ist zu beachten, dass das optimistische Szenario nicht mit den meisten empirischen Studien für den untersuchten Zeitraum übereinstimmt. hätte diese Straffung des Primärsaldos die Schuldenquote bis 2021 um etwa vier bis elf Prozentpunkte gesenkt (Abbildung 4, rechts) bzw. bei optimistischen Annahmen um bis zu 35 Prozentpunkte. 8 Zu beachten ist auch, dass sich unsere Projektionen deutlich von den jüngsten Projektionen des IWF (Arnold et al. 2022, S. 6) unterscheiden, vor allem weil der IWF Hystereseeffekte ignoriert (Arnold et al. 2022, S. 24, Anhang 1, Fußnote 4). In Anbetracht der Tatsache, dass das jüngste Übersichtspapier zu dieser Frage „eine breite Übereinstimmung darüber feststellt, dass Schocks in der Tat sehr persistent sind“ (ebd., S. 13; siehe auch Nelson und Plosser 1982, Ball 2014, Blanchard et al. 2015, Fatás und Summers 2018 oder Aikman et al. 2022), und dass Fatás und Summers (2018, S. 245) argumentieren, dass die „Persistenz fiskalpolitischer Schocks in der akademischen Literatur mittlerweile keine Überraschung mehr sein sollte“, haben wir uns entschieden, Hystereseeffekte in unsere Modellierung einzubeziehen. Die große Bandbreite der potenziellen Auswirkungen auf die Verschuldung verdeutlicht, wie kontext- und wachstumsabhängig ein Prozess der primärsaldobasierten Schuldenkonsolidierung ist.

Alles in allem stellt sich bei genauerem Hinsehen also heraus, dass Italien vor allem an Niedrigwachstum leidet, nicht an exzessiven Staatsausgaben. Es war das Wachstum, das um das Jahr 2008 eingebrochen ist, nicht die Verschuldung, die explodiert ist (Abbildung 1, rechts). Und unter Annahme realistischer Parameter wäre selbst eine gravierende Haushaltkonsolidierung deutlich weniger zielführend als das Sicherstellen von mit Deutschland vergleichbaren Wachstumsraten.

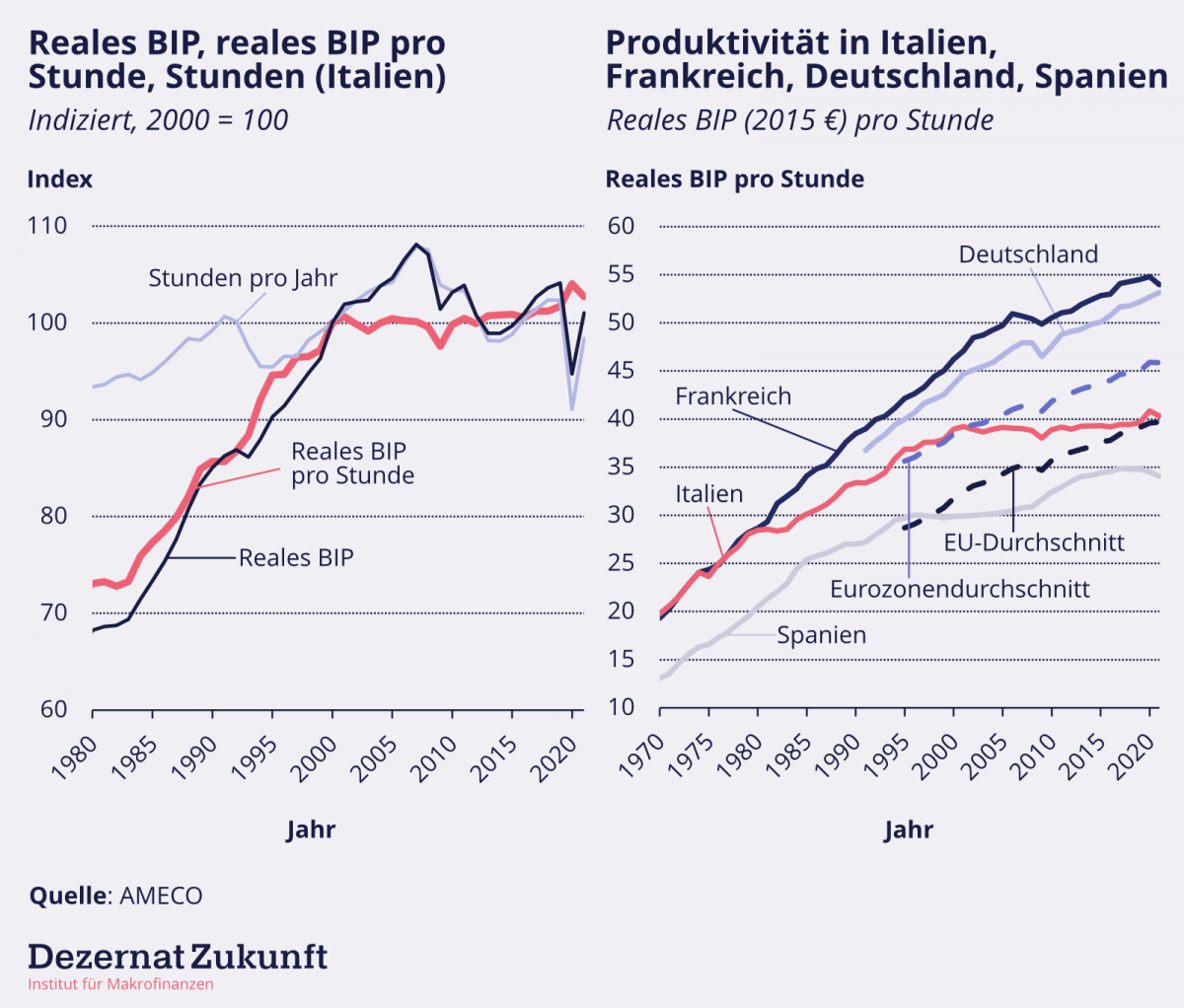

Ganz besonders liegen die Probleme Italiens aber im Produktivitätswachstum. So gab es bis 2008 noch BIP-Wachstum, doch wurde dies ab dem Jahr 2000 fast ausschließlich durch eine Ausweitung des Arbeitsvolumens getragen (Abbildung 5, links). Das kann kurzfristig hilfreich sein, hat aber eine natürliche Obergrenze. In Bezug auf das Produktivitätswachstum hat Italien bereits in den 1980er den Anschluss an Deutschland und Frankreich verloren. Seit der Jahrtausendwende ist es fast vollends zum Erliegen gekommen (Abbildung 5, rechts).

Ursachenforschung

Was ist die Ursache für das geringe Produktivitätswachstum in Italien? Insgesamt kann man zu dieser Frage drei Erklärungen anführen und untersuchen. Sie alle liefern hilfreiche Erkenntnisse, aber keine davon ist für sich allein genommen ausreichend oder überzeugend.

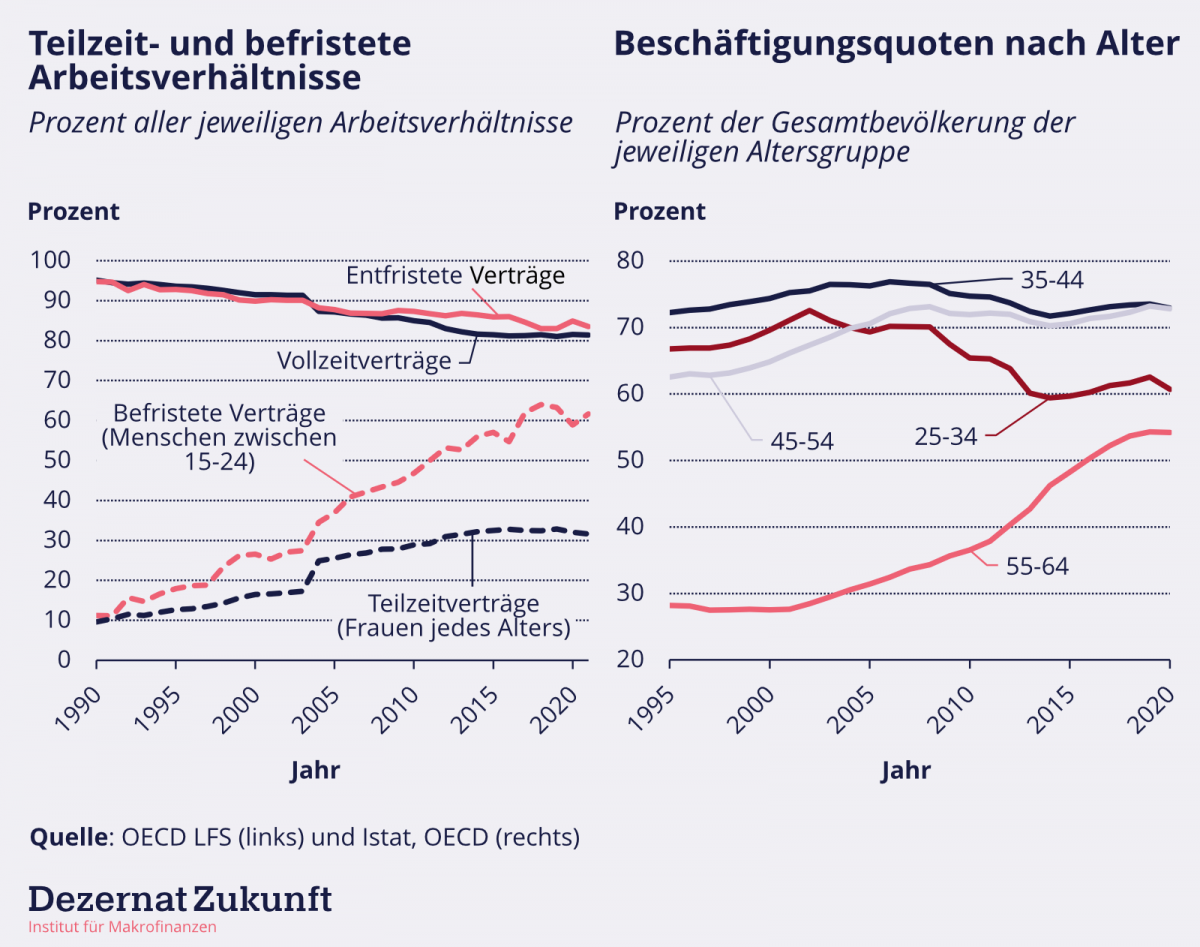

Der erste Ansatz sieht die Hauptursache in einem angeblichen Reformstau. „Es rächt sich nun, dass sich Italien seit Jahren den notwendigen Reformen verschließt“, so zum Beispiel Jörg Krämer, Chefvolkswirt der Commerzbank. Ein allgemeiner Reformstau kann jedoch nicht festgestellt werden. So gab es in den letzten 30 Jahren umfangreiche Steuer-, Arbeitsmarkt-, und wettbewerbsrechtliche Reformen, flankiert durch Reformen im politischen System selbst, insbesondere im Wahlrecht und der Parteienfinanzierung. 9 Diese werden im Papier ausführlich auf S. 15-24 beschrieben. Diese Reformen haben zum Beispiel den italienischen Arbeitsmarkt umstrukturiert, insbesondere durch die Normalisierung flexibler und prekärer Arbeitsverhältnisse für junge Menschen sowie durch die Teilzeitarbeit für Frauen (Abbildung 6, links). Sie haben ebenfalls die Erwerbsbeteiligung älterer Menschen signifikant erhöht (Abbildung 6, rechts), so dass Italien heute das höchste tatsächliche Renteneintrittsalter hat. Auch auf der fiskalischen Seite gab es intensive Anstrengungen: Von 1992 bis 2011 führte Italien mehr Maßnahmen zur Haushaltskonsolidierung durch als jedes andere große Industrieland . 10 Devries et al. 2011)

Richtig ist, dass die Reformen oft hart umkämpft waren. Nach zwei Schritten vorwärts ging es wieder einen Schritt zurück. Auch haben sie – wie in Deutschland – einen systematischen Unterschied zwischen gut geschützten Kernbelegschaften und einem flexibilisiertem Niedriglohnbereich erschaffen, der durch Niedrigwertschöpfung produktivitätssenkend wirkt. Nicht ein Ausbleiben von Reformen, sondern ihre inneren Widersprüche scheinen das Problem zu sein.

Ein zweiter Ansatz argumentiert, dass es vor allem Italiens Euromitgliedschaft war, die wachstumshinderlich gewirkt hat. Dieser Ansatz birgt wichtige Erkenntnisse, indem er auf die Wechselwirkungen zwischen der Europäischen Wirtschafts- und Währungsunion und Italiens Binnenwirtschaft hinweist. Zu diesen Wechselwirkungen gehört einerseits die Absenkung des Zinsniveaus auf italienische Staatsanleihen, die die Zinskosten stark gesenkt hat (Abbildung 7, links); andererseits aber auch:

- die Unmöglichkeit, über Wechselkursanpassungen auf Verschiebungen in relativer Wettbewerbsfähigkeit zu reagieren, was Deutschlands langjährige Unterschreitung des Inflationsziels zu einem Problem für Italien machte;

- die europäischen Fiskalregeln, die Italien in den Jahren nach 2008/09 in kontraproduktive Sparmaßnahmen zwangen;

- oder die Privatisierungswelle der 1990er, die auf die rasche Erzielung hoher Einnahmen optimiert war, um die Euro-Konvergenzkriterien zu erreichen. Durch Tempo und Zielsetzung hinterließ sie eine Altlast an investitionsschwachen und dividendenstarken Firmen in geschützten Sektoren und reduzierte die Anzahl an global agierenden Großunternehmen in wettbewerbsexponierten Sektoren, die in Italien vormals oft in Staatshand waren.

Dennoch kann auch diese Erklärung den Knoten nicht vollständig auflösen. Wenn es vor allem die durch die Fiskalregeln mitverursachten Sparmaßnahmen waren, die für Italiens Malaise verantwortlich waren, warum führte auch die Fiskalexpansion von 1998 bis 2005 zu keinen Produktivitätssteigerungen (Abbildung 7, links)? Warum gelingt es italienischen Firmen nicht, aus den großen Absatzmärkten des europäischen Binnenmarktes genügend Nachfrage zu ziehen? Und auch wenn die Schwierigkeiten interner Abwertungen weitläufig bekannt sind, warum führen diese in Italien zum völligen Erliegen des Produktivitätswachstum, während es in Spanien weiterhin Produktivitätswachstum gab, wenn auch wellenhaft und langsam (Abbildung 5, rechts)?

Ein dritter Ansatz fokussiert sich auf die Unternehmensebene. Produktivität, Wettbewerbsfähigkeit und Wertschöpfung spielen sich weitgehend in Unternehmen ab. Welche Erkenntnisse lassen sich also aus Untersuchungen zu italienischen Firmen ziehen? Drei Ergebnisse stechen hier ins Auge. Erstens, ein Kompositionseffekt: In allen Ländern sind kleine Firmen weniger produktiv als große. Im internationalen Vergleich hat Italien jedoch besonders viele kleine und sehr kleine Firmen (Abbildung 7, rechts). Daher ist die durchschnittliche Firmenproduktivität geringer, obwohl mittlere und große Unternehmen in Italien genauso produktiv sind wie ihre deutschen und französischen Konkurrenten.

Zweitens gibt es in Italien besonders viele Firmen, in denen das gesamte Management aus der oder den Eigentümerfamilien stammt. Während Familienunternehmen – sprich Firmen, die in Familienbesitz sind und die oft einen CEO aus der oder den Eigentümerfamilien haben – im europäischen Vergleich üblich sind, ist das sogenannte „family management“ eine italienische Besonderheit, die für die kleinere Größe und daher insgesamt geringere Produktivität italienischer Firmen mitverantwortlich ist. 11 (Bugamelli et al 2018

Drittens gibt es eine Reihe weiterer Rahmenbedingungen, die italienischen Firmen das Wachstum erschweren, darunter das langsame Justizsystem, abnehmende aber nach wie vor überdurchschnittliche Korruption und organisiertes Verbrechen, sowie die Qualität der öffentlichen Verwaltung, insbesondere auf der lokalen Ebene. 12 siehe S. 29-37 unseres Papiers

Der Blick auf die Unternehmensebene ist also hilfreich, doch auch er kann Italiens Stagnation nicht alleine erklären. Denn dieser Ansatz ist weitestgehend blind für Interaktionen zwischen makro- und mikroökonomischen Effekten. So ist bekannt, dass Arbeitsmärkte besser den Übergang aus niedrig- in höherproduktive Arbeit ermöglichen, wenn die Wirtschaft insgesamt expandiert 13 Bachmann et al. 2022 und dass Arbeitsmarktreformen während einer Rezession oft kontraproduktiv sind. 14 Gehrke und Weber 2018 Grundsätzlich haben IWF-Forscherinnen festgestellt, dass Strukturreformen im Kontext schwacher Konjunktur weniger erfolgsversprechend sind und dass diese zusammen mit expansiver Geld- und Fiskalpolitik durchgeführt werden sollten. 15 Bordon et al. 2016 Dies war in Italien nicht der Fall.

Ein Drama in zwei Akten

Wie könnte also eine Synthese dieser drei Erklärungen aussehen? Am besten, so scheint es mir, gelingt dies historisch, insbesondere mittels der Beschreibung von zwei Schlüsselmomenten.

Ein erster Schlüsselmoment war die Reformwelle der 1990er Jahre. Diese war ausgelöst durch die Erkenntnis, dass das Nachkriegswachstumsmodell erschöpft war und Italiens Wirtschaft international den Anschluss verlor (siehe Abbildung 5 rechts, die Entkoppelung in den 1980ern). Die Währungskrise im September 1992 verdeutlichte den Ernst der Lage. Die knappen Reformmehrheiten sowie der neoliberale Zeitgeist dieser Ära sorgten jedoch dafür, dass der Reformmix dieser Zeit doppelt inkohärent war. Mikroökonomisch haben verschiedene Strukturreformen gegenläufige Anreize gesetzt: So setzte die Privatisierung des Bankensystems und der verbesserte Schutz von Minderheitsaktionären Anreize, Firmen vor allem über einen Markt für Unternehmenskontrolle zu überwachen. Ineffiziente Firmen würden dann aufgekauft und umgekrempelt werden. Durch die Aufhebung des Verbots für Banken, Anteile an Nichtfinanzunternehmen zu halten sowie durch daraus resultierende Querbeteiligungen wurde genau dieser Mechanismus jedoch geschwächt. Das Ergebnis: schlechtes Management wird nur schwach kontrolliert. Ähnlich widersprüchlich war das Ergebnis der Arbeitsmarktreformen: Indem Arbeitsmärkte liberalisiert wurden, sollte eine Verschiebung von Arbeitskräften von weniger in mehr produktive Arbeitsplätze forciert werden. Dieselben Reformen nahmen jedoch Firmen die Anreize, in langfristiges Training und Produktivitätssteigerungen zu investieren, da Arbeitskräfte flexibler und günstiger wurden. Makroökonomisch wurden die diversen Strukturreformen mit harten Sparmaßnahmen kombiniert. Dies hat, wie wir heute wissen, ihre Effektivität ausgebremst.

Ein zweiter Schlüsselmoment war die Beibehaltung dieses Reformmix nach der Finanz- und Eurokrise. Obwohl die schlechten Ergebnisse dieses Ansatzes mittlerweile erkennbar waren, 16 siehe z.B. De Cecco 2007 wurde am grundlegenden Rezept – liberalisierende Strukturreformen und Austerität – festgehalten. Im Gegensatz zur Reformwelle der 1990er Jahre scheint die Erklärung für dieses Festhalten weniger in der italienischen Innenpolitik 17 Wobei auch hier der europäische Kontext bereits in den 1990ern eine entscheidende Rolle spielte, jedoch eher als Instrument, das von innenpolitischen Akteuren strategisch eingesetzt wurde (siehe Dyson and Featherstone 1999). und eher in der Architektur der Eurozone und den Beschlüssen der dortigen Entscheidungsträger zu liegen. 18 Moschella 2017 Insbesondere hatte die italienische Politik und Verwaltung (rationalerweise) Angst vor dem Spread auf italienische Staatsanleihen, denen sie durch die Architektur der Eurozone ausgesetzt war. Da diese Märkte und die marktbestimmenden politischen Akteure in Berlin und Brüssel immer noch auf das Paradigma der 1990er Jahre setzten, musste die italienische Politik ein weiteres Jahrzehnt diesem Ansatz folgen, obwohl bereits ernsthafte Zweifel an ihm aufgekommen waren.

Das Ergebnis dieser zwei Schlüsselmomente ist, dass Italien Ende der 1990er in eine Stagnationsfalle geriet und aus dieser bis heute nicht entkommen ist. Dies war besonders schädlich, da genau in diesem Zeitraum die IT-Revolution ihr volles Ausmaß erreichte und durch die EU-Osterweiterung und den WTO-Beitritt Chinas industrielle Produktionsketten neu ausgerichtet wurden. Firmen wie Mercedes, VW oder Audi haben durch Teil-Auslagerung ihrer Produktion nach Osteuropa und durch IT-getriebene Koordinierung und Automatisierung Kosten senken können. Deutschland, Österreich und andere nord- und mitteleuropäische Nationen verknüpften sich zum Central European Manufacturing Core. 19 Celi et al 2018 Damit konnten hochwertige Kerngeschäftsfelder in Deutschland gehalten und die Produktivität insgesamt gesteigert werden. Chinas härtere Konkurrenz konnte abgefangen werden, gleichzeitig war genug Finanzkraft da, um im chinesischen Markt zu investieren und davon zu profitieren. Ausgebremst durch die widersprüchlichen Reformen der 1990er konnte Italien diese Chancen nicht nutzen. Dies schuf Pfadabhängigkeiten, die nun durch rein marktgesteuerte Investitionen schwer zu überwinden sind.

Was tun?

Was folgt aus dieser Analyse? Sie ist vor allem diagnostisch. Sie leistet nicht die schwierige Detailarbeit, die nötig wäre, um ein belastbares, neues und dem italienischen Kontext gerecht werdendes Reformprogramm zu entwickeln. Dennoch weist es in Richtung gewisser Grundsätze: Umfassende Strukturreformen scheinen nach wie vor erforderlich, jedoch sollte ihre Stoßrichtung neu gedacht werden. Anstelle von Wirtschafts- und Arbeitsmarktliberalisierung könnte die Stärkung und Verbesserung von Justiz, Verwaltung, und Anreizen für gutes Firmenmanagement 20 Dies bezieht sich insbesondere auf Reformen im Finanzmarkt. Traditionell gibt es zwei Mechanismen, die von der Finanzseite disziplinierend auf Firmenmanagements einwirken: Der Markt für Unternehmenskontrolle (wo dieser gut funktioniert, führt schlechtes Management zu niedrigen Aktienkursen, die wiederum zu feindlichen Übernahmen einladen, im Rahmen derer das alte Management dann durch neues ersetzt wird) oder die Einflussnahme von Hausbanken. Diese beiden Mechanismen stehen in einem gewissen Spannungsverhältnis — Kontrolle durch Hausbanken setzt gut funktionierende Banken voraus und funktioniert besser, wenn dem Management feindlich gesonnene Aktionäre einfacher ignoriert werden können, was jedoch den “Markt für Unternehmenskontrolle”-Mechanismus ausbremst. In Italien scheint zurzeit keiner der beiden Mechanismen optimal zu funktionieren. in den Vordergrund rücken. Zweitens sollten die investitionshemmenden Fehler der letzten 30 Jahre vermieden werden, indem neue Strukturreformen in einen angemessenen Rahmen eingebettet werden. Dazu gehören Investitionen in Bildung, Energie, Gesundheit und Verkehrsinfrastruktur, wie bereits im Rahmen des NRRP anvisiert, sowie ein mindestens neutraler Fiscal Stance und eine nicht exzessiv bremsende Geldpolitik, mit der ein positiver Makrorahmen geschaffen wird. Drittens scheint eine neue Industriepolitik notwendig, um die Kern-Peripherie-Dynamik zu überwinden, die sich durch die verpasste IT-Revolution und das Entstehen des Central European Manufacturing Core aufgebaut hat. Vor diesem Hintergrund könnte der Ansatz einer positiven Konditionalität – d. h. die Verknüpfung von Bedingungen mit zusätzlichen Ressourcen, wie bei NextGenEU geschehen – vielversprechend sein. Dieser half Italien bereits, vergleichsweise gut durch die Corona-Krise zu kommen. Auf seine ersten Erfolge könnte man aufbauen.

Lesezeit 19 Minuten

Lesezeit 19 Minuten

Dezernat Zukunft

Das Dezernat Zukunft ist ein überparteiliches Institut mit dem Ziel, Geld-, Finanz- und Wirtschaftspolitik verständlich zu erklären, einzuordnen und neu zu denken. Bei dieser Arbeit ist es geleitet von seinen Kernwerten Demokratie, Menschenwürde und breit verteilter Wohlstand.